はじめに

金融庁と民間企業が協働で作成した

「基礎から学べる金融ガイド」

から、今回は「株式・債権・投資信託」について抜粋して紹介します!

ふやす・投資する

株式、債券、投資信託。名前は聞いたことがあるけれど、難しそうと思っていませんか?

しっかりとした知識を身につけていれば難しいものではありません。

理解を深めながら、自分にあった金融商品を選んでいきましょう。

投資を通じて社会にも目を向けてみましょう

わたしたちが銀行などに預けたお金は、企業に貸し出され、その生産活動に使われます。

その結果、モノやサービスがわたしたちに提供されています。

企業が資金を調達するためには、こうした銀行などからの融資だけでなく、株式や債券を発行するという方法もあります。

新しい事業を興したり、積極的に設備投資・研究開発をしたりする意欲とアイデアをもつ人や企業が、株式などを発行して資金を得ることで、世の中に役立つモノやサービスを提供することができるようになります。

それにより、わたしたちの生活が便利になったり、企業が生み出した利益の還元を受けることができますし、ひいては日本経済全体が活発になることにもつながっていきます。

投資は、わたしたちの家計で眠っているお金を、こうした人や企業を応援するために使う方法の1つといえます。

株式とは? 債券、投資信託とは?

株式

株式会社を設立したり、会社の活動資金を集めるために発行されるもので、証券会社を通じて購入できます。

株式を持つと、その会社が上げた利益に応じて配当などを受けることができます。

債権

債券は、国や地方自治体、会社が多くの人からお金を借りるために発行するものです。

国の場合は国債や公債、会社の場合は社債と呼ばれます。

定期的に決められた利息が支払われるのが特徴です。

投資信託

投資信託は、投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が国内外の株式や債券などに投資する商品です。

その成果は購入額に応じて投資家に還元されます。

リスクとリターンの関係

株式、債券、投資信託などは預貯金と違い、リスクを伴います。

金融商品を選ぶ際には、リスクとリターンの関係を念頭に置いておきましょう。

「リターン」とは、お金を運用することで得られる成果のことで、利益が得られることもあれば、損失が出ることもあります。

このようなリターンの不確実性(振れ幅)を「リスク」といいます。

リスクが低い金融商品は、リターンも低くなります。

高いリターンを望む場合は、高いリスクを伴うことになります。

リスクとリターンには、一般的にこのような関係があることを理解しておきましょう。

また、この関係が理解できれば、リスクがなくてリターンが高いという金融商品がないことも分かりますし、「必ず儲かります」「安全・確実・高利回り・元本保証」といった説明をされたときに疑いをもつこともできます。

リスク許容度

金融商品を選ぶ際には、自分のリスク許容度を把握しておきましょう。

リスク許容度とは、どこまでの損失に耐えられるかということです。

金融商品でお金を運用する際には、生活に無理のないお金で始めることが大事です。

分散投資や積立投資の効果

資産形成を行っていく際には、分散投資や積立投資がどのような効果を持つのか理解しておくことが重要です。

分散投資の効果

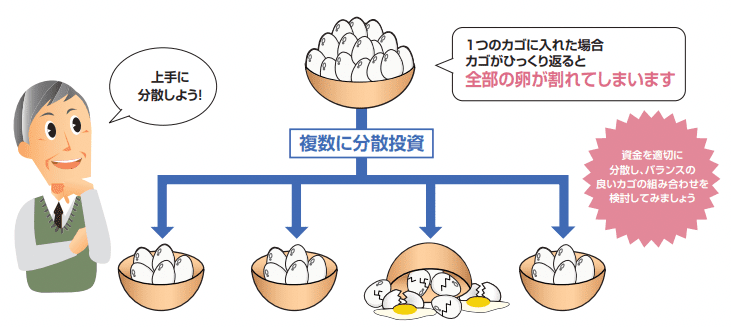

投資には、「1つのカゴに卵を盛るな」という格言があります。

資金を1つの資産に集中しないで、複数の種類に分散して投資すれば、リスクが分散され、リターンの安定度が増す効果があります。

また、分散投資の観点からは、投資先の地域を限定することは、必ずしも好ましくはありません。

国際的な分散投資を進めることで、より安定的に世界経済の成長の果実を得ることが期待できます。

さらに、分散投資には、投資する時期を分ける「時間の分散」という考え方もあります。

資金を適切に分散し、バランスの良いカゴの組み合わせ(ポートフォリオ)を検討してみましょう。

積立投資の効果

効率的な資産形成を行うためには、「時間の分散」と「長期保有」を組み合わせた「積立投資(コツコツ投資)」が有効です。

積立投資は、金融市場の短期的な値動きに一喜一憂することなく、長期の複利効果を得ながら資産形成を行える手法で、少額からでも始められます。

時間の分散

効率的な資産形成を行うためには、お金を一度に投資するのではなく、何度かに分ける、つまり投資時期を分散させるという方法も有効です。

その1つとして、例えば定期的に一定額を投資する定額購入法(「ドル・コスト平均法」とも言います)があります。

投資時期を分散させることで、投資するタイミングによる(値上がり、値下がりといった)リスクを抑える効果があります。

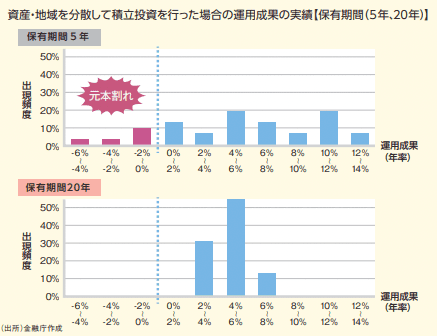

長期保有

金融市場は、短期的には大きく変動することがありますが、保有期間が長くなるほど、こうしたバラツキがならされ、リターンが安定する傾向があります。

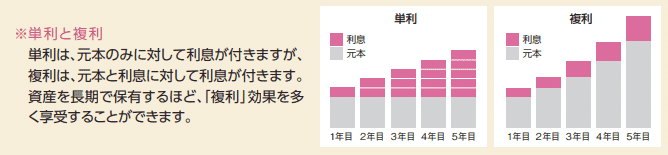

「複利」も理解しておきましょう!

※単利と複利

単利は、元本のみに対して利息が付きますが、複利は、元本と利息に対して利息が付きます。 資産を長期で保有するほど、「複利」効果を多く享受することができます。

投資を始めるための準備

投資を始める前に

投資する資金は、生活資金とは別の余裕資金で行いましょう。

損をしても得をしても投資責任はすべて自分にあることを念頭においておきましょう。

口座を開設する

株式などを取引するには、証券会社などに口座を開く必要があります。

最近ではインターネットを通じて取引できる証券会社も多く、インターネット環境さえあれば、誰でも気軽に口座を開設できます。

投資する前に

株式が値上がりし、売って利益が出たときや配当金を受け取ったときは、税金を支払います。

証券会社で代行してくれる制度もあるので、口座を開設するときに確かめておきましょう。

株取引における禁止事項

株の取引は、公正なルールの下に行われています。

さまざまな禁止事項があるので、注意が必要です。

仮装・馴合売買

同一銘柄に対して、同一価格で売り注文と買い注文を同時に出し、売買を膨らませ、活発に取引されていると見せかける行為です。

また、仲間内や複数のグループを介し、同様の売買を繰り返すことも禁止されています。

相場操縦

相場を意図的・人為的に変動させる違反行為です。

例えば、株の買い注文を大量に出し、他の投資家の注文を誘引する目的で株価を変動させ、株価が上がってきたところで売り注文を出すような行為です。

内部者取引(インサイダー取引)

会社の役職員などが、立場上知り得た重要な情報の公表前に、その会社の株を売買すること。

例えば、株価の上昇につながる新製品情報の公表前に株を買ったりする行為です。

風説の流布

株価の変動などを図ることを目的として、虚偽の情報等をインターネットの掲示板などの媒体を利用して流す行為です。

長期・積立・分散投資を始めるなら、いま話題の「つみたてNISA」

2018年1月から、将来に向けてコツコツ投資する方を応援する制度「つみたてNISA」が始まりました。

制度を正しく知って、賢く活用しましょう。

つみたてNISAとは?

NISAとは、「少額投資非課税制度」の愛称です。

つみたてNISAでは、年間40万円まで投資が可能で、最長20年間、投資から得た利益が非課税となります。

一度、購入する商品を決めて手続きをすれば、毎月、決まった金額を自動的に積み立てる形で投資することができ、少額からでも始められます。

| 制度対象者 | 20 歳以上の国内居住者 |

| 年間の投資上限金額 | 40万円 |

| 投資期間 | 2042 年まで |

| 非課税対象 | 一定の投資信託への投資で得た分配金や譲渡益 |

| 非課税期間 | 最長 20 年間 |

| 資金の引き出し | いつでも可能 |

つみたてNISAの対象商品

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

(注)つみたてNISA以外にも、

NISA(20歳以上の方を対象に、年間120万円まで、株式・投資信託等に投資可能)、

ジュニアNISA(20歳未満の方を対象に、年間80万円まで、株式・投資信託等に投資可能)の制度があります。

詳細については、金融庁 NISA特設サイトでご確認ください。 http://www.fsa.go.jp/policy/nisa2/

- NISA口座は原則1人1口座しか開設できません。

- NISA口座を開設する金融機関は1年単位で変更可能です。

- NISA口座で購入できる金融商品は金融機関によって異なりますので、口座を開設する金融機関の選択に当たってはよくご検討ください。

- 収益が発生すると非課税になりますが、損失が発生しても損益通算や損失の繰 越控除はできません。